مهمترین مسئله در طراحی نظام مالیات بر درآمد افراد در کشورها، تعیین نرخها و طبقات مالیاتی است. بررسی تجربه کشورهای جهان نشان میدهد دو اصل عدالت و کارایی اصلیترین معیار در طراحی نرخ و طبقات مالیاتی است. تعیین سطح «معافیت مالیاتی» افراد در حدود ۵۰ درصد درآمد سرانه کشور، تعیین «تعداد طبقات مالیاتی» با ایجاد تعادل بین سادگی و عدالت، تعیین «بالاترین طبقه درآمدی» درحدود ۵ برابر میانگین درآمد سرانه کشور و در نهایت تعیین «بالاترین نرخ مالیات بر درآمد» با رعایت عدالت و شرایط اقتصادی کشور، مهمترین مسائل در طراحی نرخ و طبقات نظام مالیات بر درآمد افراد در کشورها است.

به گزارش پگاه خبر؛نرخها و طبقات مالیاتی از جمله موضوعات مهم در طراحی بهینه یک نظام مالیات بر درآمد افراد محسوب میشوند. همچنین نرخهای مالیات، یکی از عوامل اصلی تعیینکننده تمکین مودیان و جمعآوری مالیات است و رفتار اقتصادی مودیان را نیز از دو منظر، یکی انتخاب بین کار و استراحت و دوم، انتخاب بین مصرف و پسانداز تحت تاثیر قرار میدهد.

بررسی تجربه کشورها نشان میدهد کشورهایی که الگوهای نظام مالیات بر درآمد افراد (مجموع درآمد، دوگانه و یکنواخت) را انتخاب کردهاند رفتارهای متفاوتی را نسبت به نرخها و طبقات مالیاتی اتخاذ کردهاند که خلاصه آن به صورت زیر میباشد.

ساختار نرخها و طبقات مالیاتی در کشورهای مجری نظام مالیات بر مجموع درآمد

بررسی کشورهایی که نظام مالیات بر مجموع درآمد را اجرا کردهاند نشان میدهد، تعداد طبقات مالیاتی در این کشورها دامنه وسیعی دارد به طوری که از ۲ طبقه تا ۱۱ طبقه دیده میشود و متوسط تعداد طبقات مالیاتی، ۵.۵ عدد است. منطق مشخصی بر بالاترین طبقه مالیاتی در کشورهای عضو سازمان همکاری و توسعه اقتصادی (OECD) که این الگو را اجرا کردهاند حاکم است و آن اینکه بالاترین طبقه مالیاتی مخصوص افرادی است که حدودا ۵ برابر درآمد سرانه ملی کشورها درآمد دارند. تعداد طبقات مالیاتی کشورهای مجری نظام مالیات بر مجموع درآمد در شکل زیر آمده است.

همچنین در مورد نرخها نیز پایینترین نرخ مالیاتی غیرصفر طیف وسیعی دارد و از ۱ درصد تا ۲۸ درصد در نوسان است. اما میانگین آن ۱۰ درصد است. بالاترین نرخ مالیاتی نیز دارای میانگین ۳۱ درصد برای تمامی کشورها و ۳۸.۸ درصد برای کشورهای عضو OECD است. بالاترین نرخ نیز در دامنه ۱۰ تا ۴۵ درصد در نوسان است. میانگین نرخ مالیاتی برای کل کشورها حدود ۲۰ درصد و برای کشورهای OECD بالغ بر ۲۵ درصد است.

ساختار نرخها و طبقات مالیاتی کشورهای مجری نظام مالیات بر درآمد دوگانه

در کشورهای مجری نظام مالیات بر درآمد دوگانه، متوسط تعداد طبقات مالیاتی برای کشورهای عضو OECD، ۶.۴ عدد است. در حالی که در کشورهای غیر OECD بالغ بر ۶.۶ است. ۱۱ کشور از ۸۴ کشور مجری نظام مالیات بر درآمد دوگانه برخورد متفاوتی با اشخاص غیرمقیم را در پیش گرفتهاند.

میانگین ساده متوسط مالیاتی در کشورهای OECD و غیر OECD به ترتیب برابر با ۲۶.۸ و ۱۸.۳ درصد است. بیشترین فراوانی تعداد طبقات، عدد ۴ و ۵ است و کشورها عمدتا از انتخاب تعداد طبقات بالا اجتناب کردهاند. تعداد طبقات مالیاتی کشورهای مجری نظام مالیات دوگانه نیز در شکل زیر آمده است.

ساختار نرخها و طبقات مالیاتی کشورهای مجری نظام مالیات یکنواخت

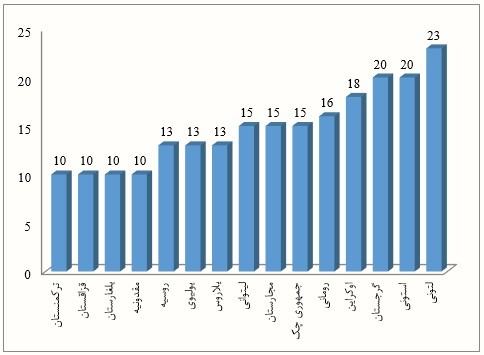

در نظام مالیات بر درآمد یکنواخت که درآمدهای حاصل از نیروی کار و سرمایه با نرخ ثابت و یکنواختی مشمول مالیات میشود، رابطه آماری معناداری بین نرخ مالیات و درآمد سرانه این مجموعه از کشورها وجود ندارد. میانگین نرخ اصلی ۱۵ کشور مجری این نظام مالیاتی در سال ۲۰۱۷-۲۰۱۸ حدود ۱۴.۷ درصد می باشد که نرخ اصلی در محدوده ۱۰ تا ۲۳ درصد قرار میگیرد.

در کشورهای مجری نظام مالیات یکنواخت رویه یکسانی اتخاذ نشده است. ۶ کشور صرفا با نرخ یکسانی تمامی درآمدهای حاصل از کار و سرمایه را مشمول مالیات میکنند. در نظام مالیات یکنواخت، نرخ مالیات ۱۴ یا ۱۵ درصد است. برخی از اجزای درآمدهای سرمایهگذاری به ویژه سودهای تقسیم شده و درآمدهای بهرهای در این کشورها با نرخ ترجیحی پایینتر مشمول مالیات شدهاند. تعداد طبقات مالیاتی کشورهای مجری نظام مالیات یکنواخت نیز در شکل زیر نشان داده شده است.

ملاحظات طراحی نرخها و طبقات مالیاتی در ایران

طراحی جدول نرخها و طبقات مالیاتی علامتی از سیاستگذاری دولت به منظور بازتوزیع درآمدی است. لذا لازم است جدول نرخها و طبقات مالیاتی به نحوی طراحی شود که کارا و عادلانه باشد.

اصل عدالت مستلزم آن است که فردی که درآمد بالاتری دارد سهم نسبتا بیشتری از درآمدش را به عنوان مالیات بپردازد. این هدف از دو طریق قابل دستیابی است که عبارتاند از: نخست، طراحی یک حد معافیت پایه بالا و دوم، وجود نرخهای نهایی مالیاتی بالا. البته وجود یک حد معافیت پایه بالا، شمار زیادی از مودیان را خارج از شبکه مالیاتی نگه میدارد. بنابراین ضرورت مییابد تا با هدف ایجاد درآمد، نرخهای نهایی مالیاتی بالایی را طراحی نمود. هر چند این اقدام منجر به اخلال نسبتا بالاتری در رفتار اقتصادی مودیان میشود و ناکارایی را تشدید میکند.

همچنین اگر بار مالیاتی اضافهای به دلیل خزش بین طبقات درآمدی به سبب تورم تحمیل شود، عدالت جدول مالیاتی با اخلال مواجه خواهد شد؛ چرا که ممکن است یک شخص را به دلیل افزایش درآمدهای اسمیاش به طبقات درآمدی بالاتری بکشاند در حالی که ممکن است درآمد حقیقیاش ثابت باقی مانده باشد و یا حتی تغییری نکند. این پدیده به کشش مالی نیز منتسب است. بر این اساس، در طراحی جدول نرخهای مالیاتی ضروری است که موارد زیر تضمین شوند:

اول اینکه حد معافیت پایه باید در سطح متوسطی باشد، یعنی اینکه یک توازن مناسبی بین بدهی مالیاتی در پایینترین سطح درآمدی، هزینههای اجرایی جمعآوری مالیات و بار تمکین کوچکترین مودیان وجود داشته باشد. توانمندی اداره مالیاتی برای ارائه خدمات با کیفیت به مودیان، به طور معناداری میتواند انتخاب برای حد معافیت را تحت تاثیر قرار دهد. دوم اینکه تعداد طبقات مالیاتی باید اندک و دامنه آنها نسبتا بزرگ باشد تا اختلالات ناشی از خزش بین طبقات را حداقل سازد. سوم اینکه حداکثر نرخ نهایی مالیاتی نیز باید متوسط باشد تا اختلالات رفتار اقتصادی مودیان و تمایل آنها به فرار مالیاتی را کاهش دهد.

انتهای پیام/