در همه نظامهای مالیات بر جمع درآمد، برخی از درآمدها از پرداخت مالیات معاف و برخی مخارج شخصی به عنوان هزینههای قابل قبول مالیاتی مورد پذیرش قرار میگیرد. این موارد به معافیتها، کسورات و اعتبار مالیاتی معروفند و با هدف کمک به برخی کسب و کارها یا تقویت عدالت مالیاتی و به طور کلی تنظیمگری مورد استفاده قرار میگیرند. در عین حال لازم است در استفاده از ابزار بخشودگی مالیاتی به نحوی عمل شود که اهداف کلی نظام مالیات بر مجموع درآمد افراد تحتالشعاع قرار نگیرد.

به گزارش پگاه خبر؛در طراحی نظام مالیات بر درآمد افراد، بحث مهمی که مورد توجه سیاستگذاران اقتصادی قرار میگیرد، معافیت ها، کسورات و اعتبار مالیاتی است. هدف از اعطای معافیتهای مالیاتی عموماً تشویق به انجام برخی فعالیتها مانند سرمایهگذاری در حوزههای خاص است؛ در حالی که هدف از تعریف کسورات و اعتبار مالیاتی عموماً تشویق افراد به انجام برخی مخارج خاص است. در شکل زیر انواع هزینههای قابل قبول مالیاتی نشان داده شده است.

تعریف معافیت، کسورات و اعتبار مالیاتی

درآمد معاف از مالیات، مقداری از درآمد فرد است که در درآمد ناخالص و به تبع آن پایه مالیاتی منظور نمیشود. این نوع معافیتها میتواند عمومی مانند تعیین سطحی مشخص از مجموع درآمد که مشمول مالیات نیست یا مربوط به نوع خاصی از فعالیتها مانند معاف کردن درآمدهای حاصل از فعالیت در مناطق محروم باشد. معافیتها باعث کاهش مقدار پایه مالیاتی میشود و با توجه به نرخ مالیات، بر پرداختی نهایی فرد تاثیر میگذارد.

کسورات مالیاتی عموما نوع خاصی از هزینه است که مطابق قانون امکان کسر آن از درآمد مشمول مالیات وجود دارد. برای مثال ممکن است بتوان مطابق قانون هزینههای انجام شده برای خدمات درمانی را از درآمدهای مالیاتی کسر کرد. این سیاست میتواند افراد را به هزینهکرد درآمدهای خود در برخی فعالیتهای خاص تشویق کند. در این حالت نیز پایه مالیاتی کاهش یافته و پرداختی مالیاتی فرد متناسب با نرخ مالیات کاهش مییابد.

اعتبار مالیاتی نوعی کسر اعتباری است که از بدهی مالیاتی فرد کسر میشود. برخی از کشورها برای جلوگیری از پرداخت مالیات مضاعف یا تشویق حداکثری به هزینهکرد در موارد خاص، به مالیاتدهندگان اجازه میدهند در موارد مشخص (و بعضا تا حدود معین) هزینهها و پرداختیهایخود را از بدهی مالیاتی کسر کنند. بارزترین ویژگی اعتبار مالیاتی اثرگذاری مستقیم آن بر پرداختی مالیاتی فرد است. بهرغم آنکه تقریباً تمامی کشورهای دنیا از اشکال مختلف کسورات و معافیت استفاده میکنند اما استفاده از اعتبار مالیاتی فراگیر نیست.

روش اعمال معافیتها و کسورات مالیاتی در قوانین کشورهای جهان

معافیتها و کسورات که در قوانین کشورها، درآمد مشمول مالیات افراد را مشخص میکند که به سه گروه کلی «معافیت پایه، کسورات استاندارد»، «هزینههای قابل کسر» و «درآمدهای معاف از مالیات» قابل طبقهبندی است.

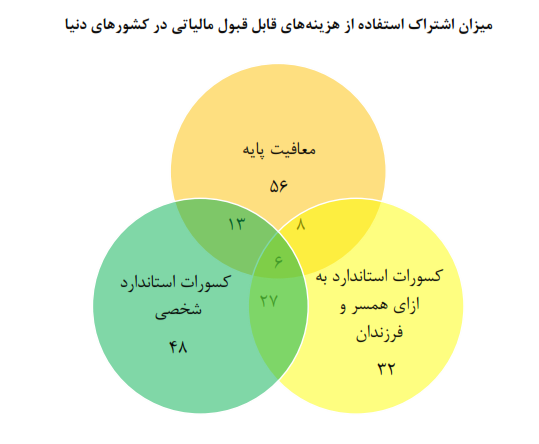

معافیت پایه، کسورات استاندارد: معافیت پایه سقف درآمد افراد است که مشمول مالیات بر درآمد نمیشود. بر این اساس کشورها به افراد اجازه میدهند تا یک حد آستانه از درآمد خود را ابراز نکنند و در نتیجه مالیات آن را نپردازند. از ۱۲۵ کشور جهان، ۵۶ کشور دارای معافیت پایه هستند.

کسورات استاندارد نیز سطح مشخصی از درآمد است که پس از اظهار درآمد مشمول مالیات توسط مودی مطابق قانون و بدون نیاز به ارائه مدرکی دال بر هزینهکرد آن از این درآمد قابل کسر بوده و به آن مالیات تعلق نمیگیرد. اثر نهایی کسورات استاندارد بر میزان مالیات پرداختی فرد مشابه اثر معافیت پایه است و تنها تفاوت آن در کسر آن از درآمد مشمول مالیات پس از ابراز آن است. همچنین برخی کشورها علاوه بر کسورات استاندارد اعطایی به هر شخص به وی اجازه میدهند بابت همسر و فرزندان خود نیز سطح مشخصی از درآمد مشمول مالیات خود را کاهش دهد.

طبق اطلاعات موجود، ۴۸ کشور کسورات استاندارد شخصی و ۳۲ کشور کسورات به ازای همسر و فرزندان را انتخاب نمودهاند. ۶ کشور به طور همزمان از هر سه ابزار، ۲۷ کشور بهطور همزمان از کسورات استاندارد به ازای همسر و فرزندان و کسورات استاندارد شخصی، ۱۳ کشور بهطور همزمان از کسورات استاندارد شخصی و معافیت پایه و ۸ کشور بهطور همزمان از معافیت پایه و کسورات استاندارد به ازای همسر و فرزندان استفاده میکنند. میزان اشتراک استفاده از ابزارهای معافیت پایه و کسورات استاندارد در کشورهای منتخب در شکل زیر نشان داده شده است.

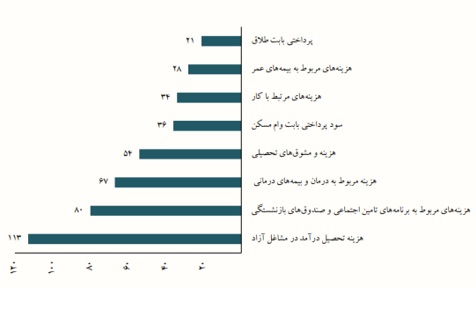

هزینههای قابل کسر: در کشورهای مختلف هزینههای گوناگونی به عنوان هزینه قابل قبول مالیاتی پذیرفته شده است. این هزینهها عمدتا از درآمدهای ناشی از کار و درآمدهای ناشی از مشاغل کسر میشوند و از مهمترین آنها میتوان به هزینه تحصیل درآمد در مشاغل، هزینههای انجام شده توسط نیروی کار استخدامی برای تحصیل درآمد در مشاغل، هزینههای مربوط به تحصیل، هزینههای مربوط به درمان، هزینههای مربوط به برنامههای تامین اجتماعی و صندوقهای بازنشستگی و هزینههای مربوط به بیمه عمر اشاره کرد. هزینههای قابل کسر در کشورهای مجری مالیات بر درآمد افراد نیز در شکل زیر نشان داده شده است.

درآمدهای معاف از مالیات: منظور از درآمدهای معاف از مالیات، درآمدهایی است که مطابق قانون نیاز به اظهار آنها به دولت وجود ندارد. در کشورهای مختلف درآمدهای متفاوتی به عنوان درآمد معاف از مالیات در نظر گرفته میشود. درآمدهای معاف از مالیات عموما درآمدهای مربوط به سرمایهگذاری است.

الزامات در نظر گرفتن بخشودگی مالیاتی در نظام مالیات بر درآمد ایران

بر اساس تجربیات دیگر کشورها، در نظر گرفتن شیوهای از بخشودگیهای مالیاتی در نظام مالیات بر درآمد افراد در ایران نیز اجتناب ناپذیر است. در عین حال لازم است از بین روشهای اعمال بخشودگیها، از جمله معافیت مالیاتی، کسور مالیاتی و اعتبار مالیاتی، روش مناسب آن با شرایط اقتصاد ایران برگزیده شود. در این زمینه اظهار هزینههای مشاغل و کسر آن از درآمد ناخالص، از شفافیت بیشتری برخوردار است و در مقایسه با دیگر روشها مناسب تر است.

نکته دیگر اینکه تخصیص بخشودگی مالیاتی به هزینههای مربوط به درمان و تحصیلات تا سطوح مشخص میتواند به بازتوزیع بهتر درآمد کمک کند؛ اما در نظر گرفتن این بخشودگیها باید با رعایت قواعدی همراه باشد که به کلیت نظام مالیات بر مجموع درآمد خللی وارد ننماید.

در نهایت اینکه هزینههای پرداختی به خیریهها میتواند راه را برای فرار مالیاتی و تخصیص غیر بهینه منابع مالیاتی باز کند و در بیشتر کشورهای جهان معافیت خاصی به این نوع هزینهها تعلق نمیگیرد و در صورت تعلق نیز محدودیتهای خاصی بر آن اعمال میشود؛ لذا به نظر میرسد در شرایط کنونی اقتصاد ایران، لازم است از اعطای هرگونه بخشودگی بدون نظارت و محدودیت به فعالیتهای خیریه اجتناب شود.

انتهای پیام/